Article de Blog

Comment choisir son régime de TVA ?

Date de publication : 12.12.19

Toutes personnes, physiques ou morales, qui réalisent des opérations économiques, vente de biens ou de prestations de services, de manière indépendante, sont assujetties à la TVA.

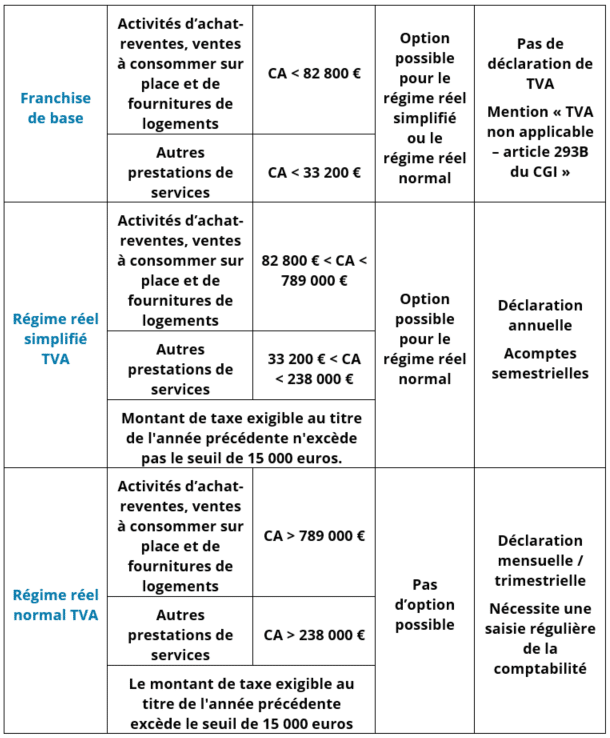

Il existe 3 régimes de TVA : franchise en base de TVA, régime réel simplifié (RSI) et régime réel normal. Le chiffre d’affaires, la nature d’activité et le montant de la TVA payée contraignent la personne physique ou morale à être soumise de plein droit à l’un des trois régimes. Il est toutefois possible d’opter pour le régime simplifié ou le régime normal.

S’agissant du chiffre d’affaires (CA), les seuils sont actualisés tous les 3 ans. Une actualisation est prévue en 2020 et modifiera les seuils applicables pour les années 2020, 2021 et 2022. En cas de dépassement des seuils, il est toutefois prévu le maintien, sous certaines conditions, du régime de plein droit pendant 2 ans.

Les modalités de recouvrement de la TVA expliquées ci-après ne tiennent pas compte de règles spécifiques applicables à certaines activités telles que l’agriculture.

Franchise en base de TVA

Quelles sont les conditions pour bénéficier du régime de franchise en base ?

Le redevable est soumis de plein droit au régime de franchise en base si son chiffre d’affaires au cours de l’année civile précédente est inférieur :

- à 34 400 € pour les autres prestations de services,

- ou à 85 800 € pour les activités d’achat-reventes, ventes à consommer sur place et de fournitures de logements,

- ou à 45 500 € pour les activités spécifiques des avocats, auteurs et artistes-interprètes,

- ou à 18 300 € pour les autres activités spécifiques des avocats, auteurs et artistes-interprètes.

Certaines activités sont exclues du régime en base de TVA (les opérations relevant du régime simplifié de l’agriculture, les opérations soumises à la TVA sur option, les opérations immobilières soumises à la TVA et les livraisons intracommunautaires de moyens de transport neufs).

Quelles sont les obligations qui découlent de ce régime ?

Le régime de franchise en base de TVA a pour objectif d’alléger les obligations fiscales des petites entreprises. Cela signifie que l’entreprise concernée n’a aucune déclaration de TVA à produire.

En contrepartie, elle ne collecte, ni ne déduit, de TVA.

Une TVA collectée mentionnée à tort sur les factures de ventes alors que l’entreprise est en franchise de base de TVA pourra être réclamée par l’administration fiscale.

Option possible

L’entreprise soumise de plein droit au régime de franchise en base peut opter pour l’un des deux autres régimes : le régime réel simplifié ou le régime réel normal.

L’option aux régimes réels peut être intéressante dans certains cas car elle permet :

- de déduire la TVA sur les achats de biens et services ainsi que sur les achats d’immobilisations. Si un investissement important (exemple : acquisition d’une immobilisation) est prévu, il peut être opportun d’opter à la TVA.

- d’être dispensée sous certaines conditions du paiement de la taxe sur les salaires.

L’option couvre obligatoirement une période de deux années, dont celle au cours de laquelle elle est exercée.

En synthèse

Avantage de la franchise en base de TVA : Simplification administrative avec l’absence de déclaration

Inconvénient de la franchise en base de TVA : Ne permet pas de déduire de la TVA

A découvrir : Comment récupérer la TVA en cas de chèque impayé ?

Régime réel simplifié de TVA (RSI)

Quelles sont les conditions pour bénéficier du régime réel simplifié ?

Le redevable est soumis de plein droit au régime réel simplifié de TVA si son chiffre d’affaires au cours de l’année civile précédente est compris entre :

- 33 200 € et 238 000 € pour les autres prestations de services,

- 82 800 € et 789 000 € pour les activités d’achat-reventes, ventes à consommer sur place et de fournitures de logements,

- et dont le montant de taxe exigible au titre de l’année précédente n’excède pas le seuil de 15 000 euros.

Comme indiqué précédemment, le redevable soumis de plein droit au régime de franchise en base de TVA peut être soumis au régime du réel simplifié sur option.

Quelles sont les obligations qui découlent de ce régime ?

Le régime simplifié a pour objectif de permettre aux petites et moyennes entreprises imposées d’après leur bénéfice et leur chiffre d’affaires réels de bénéficier de simplifications en ce qui concerne l’établissement et le contenu de leurs déclarations fiscales.

L’entreprise soumise au régime réel simplifié de TVA doit produire une déclaration annuelle de TVA ce qui lui donne le droit de déduire la TVA sur les achats mais aussi de collecter la TVA sur les ventes.

2 acomptes semestriels sont prévus, le premier en juillet (55% de la base), le second en décembre (40% de la base).

Base des acomptes de TVA : TVA nette due au titre de l’année ou de l’exercice précédent + TVA déductible relative aux immobilisations

Les acomptes peuvent être modulés à la hausse ou à la baisse. Il est préférable de consulter son expert-comptable pour connaitre les modalités de ces modulations. Si la base de calcul des acomptes est inférieure à 1 000 €, aucun acompte n’est à verser.

Le versement du solde intervient lors de la télétransmission de la déclaration soit dans les :

- 3 mois qui suivent la clôture de l’exercice si celle-ci n’est pas calée avec l’exercice civil,

- ou au plus tard le 2ème jour ouvré suivant le 1er mai de la clôture si l’exercice coïncide avec l’année civile.

Option possible

En synthèse

Avantage du régime réel simplifié de TVA : Une déclaration annuelle, formalité administrative allégée

Inconvénient du régime réel simplifié de TVA : Suivi de la comptabilité non régulière

A lire : 7 bonnes raisons de faire appel à un expert-comptable

Régime réel normal de TVA

Quelles sont les conditions pour bénéficier du régime réel normal ?

Le redevable est soumis de plein droit au régime réel normal de TVA si son chiffre d’affaires au cours de l’année civile précédente est supérieur à :

- 238 000 € pour les autres prestations de services,

- 789 000 € pour les activités d’achat-reventes, ventes à consommer sur place et de fournitures de logements,

- et dont le montant de taxe exigible au titre de l’année précédente excède le seuil de 15 000 euros.

Ce régime concerne également les redevables soumis de plein droit au régime de franchise en base de TVA ou au régime simplifié de TVA qui ont choisi d’opter pour le régime du réel simplifié.

Quelles sont les obligations qui découlent de ce régime ?

Les entreprises soumises au régime réel normal de TVA déposent tous les mois leur déclaration de TVA et procèdent à son paiement. Lorsque le montant de TVA exigible annuellement est inférieur à 4 000 €, elles sont autorisées à déposer leurs déclarations par trimestre civil.

⚠ Aucune option possible.

Synthèse

Avantage du régime réel normal de TVA : Comptabilité toujours à jour, permet un meilleur pilotage du chef d’entreprise

Inconvénient du régime réel normal de TVA : une déclaration par mois/trimestre, lourdeur administrative

Tableau récapitulatif

À propos de L'auteur

Severine Cornet

Expert-comptable, Chargée de mission technique comptable

Chez In Extenso depuis 2016, Séverine travaille au sein de la Direction Technique et assure la veille technique et règlementaire pour le groupe dans les domaines de la comptabilité et de la fiscalité.

Vous avez aimé cet article, vous avez une question ? Laissez un commentaire